Microsoft sera peut être la première entreprise au monde capitalisée à plus de 10 Billions de dollars. Par quels moyens cette entreprise en est-elle arrivée là ?

Malgré son envergure, Microsoft est l’une des entreprises les plus négligées du secteur technologique. Elle n’est pas une marque grand public appréciée comme Apple, Facebook, Amazon ou Google.

Ce n’est pas une succès-story de capital-risque : Microsoft était trop rentable pour lever auprès de vrais fonds d’investissement, si bien que les fondateurs détenaient 70 % du capital de la boîte lors de l’introduction en bourse.

C’est pour mémoire le plus ancien des GAFAM, dissimulé dans un autre état.

Mais Microsoft est bien plus que ce que l’on croit. Si elle joue bien ses cartes, Microsoft peut devenir la première entreprise à 10 billions de dollars. Et les fondateurs de startups seraient bien avisés de s’asseoir et d’écouter les enseignements du père de Windows.

Cet article aborde 3 sujets principaux :

Pas le temps de tout lire ? Clique pour aller directement à la partie qui t’intéresse le plus :

C'est quoi Microsoft ?

Même pour les historiens passionnés de la Silicon Valley, Microsoft est difficile à définir succinctement. Aucun produit unique de la loi du pouvoir ne définit Microsoft comme la recherche de Google, l’iPhone d’Apple, le commerce électronique d’Amazon ou le réseau social de Facebook.

Tenter de comprendre les centaines de produits de Microsoft est peine perdu. Grâce au contexte historique, on peut se rappeler ce qu’était Microsoft, afin de découvrir ce qu’il est devenu aujourd’hui.

Les années 1970 : la fondation

Au début des années 1970, la plupart des gens considéraient les ordinateurs personnels comme des jouets, relégués dans les magazines de loisirs comme Tilt Microloisirs. Mais Bill Gates et Paul Allen n’étaient pas d’accord. Alors que le matériel s’améliorait rapidement, Gates et Allen ont réalisé que la plus grande opportunité ne résidait pas dans la construction du prochain kit informatique, mais dans la création de logiciels permettant de rendre ces appareils pour aficionado accessibles à un public de masse.

En 1975, Gates et Allen ont constaté que l’Altair 8800 était le premier mini-ordinateur dont les spécifications matérielles permettaient de supporter un complément logiciel BASIC. Ils ont fondé Microsoft cette année-là avec pour mission de mettre un ordinateur dans chaque foyer. Comme Gates a décrit Microsoft : « Qu’est-ce qu’un microprocesseur sans ça ? »

Tenter de comprendre les centaines de produits de Microsoft est peine perdu. Grâce au contexte historique, on peut se rappeler ce qu’était Microsoft, afin de découvrir ce qu’il est devenu aujourd’hui.

Années 2000 : la diversification est pour les perdants

Microsoft a surfé sur la croissance du marché des PC pendant les 25 années suivantes. En 1999, Microsoft valait 620 milliards de dollars, ce qui en faisait la société la plus riche au monde. Mais en 2002, sa capitalisation boursière avait chuté de 60 %. Elle était coincée dans un énorme trou creusé par les attentes exagérées du boom de la bulle internet.

Dans les années 2000, les successeurs de Bill Gates ont pris sa mission de mettre un ordinateur dans chaque foyer trop au pied de la lettre, étendant l’empire Windows sans discernement dans toutes les directions. Les secteurs d’activité ont proliféré, et l’identité de Microsoft est devenue floue. Était-ce la société Windows ? Office ? Xbox ? Les outils pour les développeurs ? En 2009, la valeur de l’entreprise ne représentait plus que 30 % de son record historique de 1999.

Mais la diversification n’était pas accablante en soi, elle était le symptôme d’un problème plus important : la croissance de Microsoft était indexée sur une mauvaise tendance.

Les ventes de PC plafonnaient. Apple, Amazon, Google et Facebook étaient tous indexés sur l’internet mobile ou grand public, deux tendances qui se sont développées à la fin des années 2000. Microsoft n’était indexé sur aucune de ces tendances.

Sans moteur de croissance clair, Microsoft s’est mis sur la défensive face au reste de la GAFAM à la fin des années 2000 : Bing, Skype, Surface et Windows Phone sont le fruit de cette période.

En 1975, Gates et Allen ont constaté que l’Altair 8800 était le premier mini-ordinateur dont les spécifications matérielles permettaient de supporter un complément logiciel BASIC. Ils ont fondé Microsoft cette année-là avec pour mission de mettre un ordinateur dans chaque foyer. Comme Gates a décrit Microsoft : « Qu’est-ce qu’un microprocesseur sans ça ? »

Tenter de comprendre les centaines de produits de Microsoft est peine perdu. Grâce au contexte historique, on peut se rappeler ce qu’était Microsoft, afin de découvrir ce qu’il est devenu aujourd’hui.

Années 2010 : trouver la prochaine vague

Rétrospectivement, les manœuvres défensives de Microsoft dans l’Internet grand public n’étaient pas conformes à son ADN. Mais Microsoft dispose d’une distribution et d’une confiance profondes dans les entreprises, ce qui n’est pas le cas des autres membres des GAFAM. Ces avantages ont permis à Microsoft de s’emparer de la prochaine vague qui montait : le cloud computing. Azure, le nouveau système d’exploitation d’informatique en cloud computing de Microsoft, est rapidement devenu une offensive.

Azure a débuté en 2006 en tant que projet expérimental sous la direction de l’architecte logiciel en chef Ray Ozzie. Guidé par le rêve de Windows partout, Ozzie a présenté Azure comme « Windows dans le cloud », ou un système d’exploitation pour le cloud computing. Mais ce que les clients voulaient en réalité, c’était une machine virtuelle facile à utiliser dans le cloud, ce qu’offrait EC2 d’Amazon. Au moment où Azure est devenu généralement disponible en 2010, il avait bricolé une bonne adéquation produit-marché.

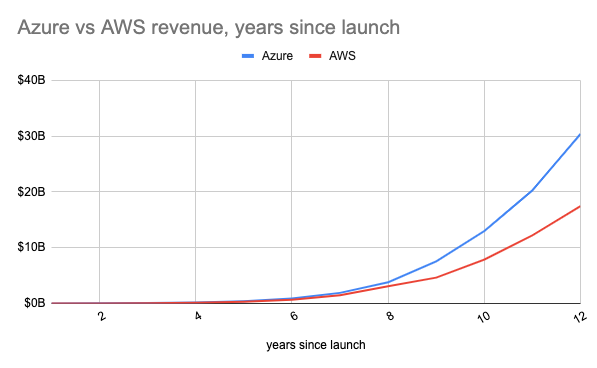

L’avance de quatre ans d’AWS a donné à Azure un avantage supplémentaire : il a immédiatement bénéficié des enseignements accumulés par AWS, qui avait été lancé quatre ans plus tôt. Mais contrairement à Amazon, Microsoft disposait déjà d’une distribution d’entreprise. Dès que Microsoft a commencé à inclure les crédits et la consommation d’Azure dans ses contrats d’entreprise existants, l’activité a décollé.

À la fin des années 2010, l’avantage d’Azure en matière de distribution aux entreprises a donné naissance à réacteur qui a permis à l’ensemble de l’entreprise de progresser.

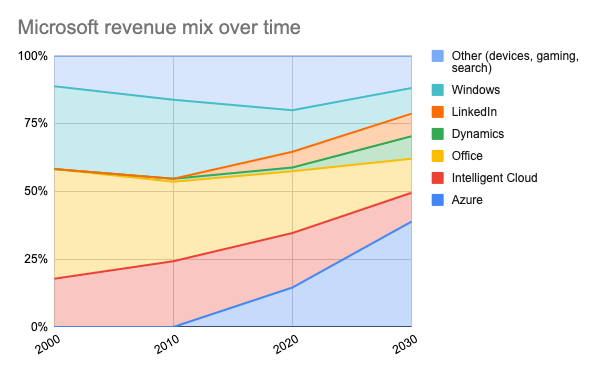

Ensemble des revenus de Microsoft par actif, depuis 2000, et prévisionnel jusqu’en 2030

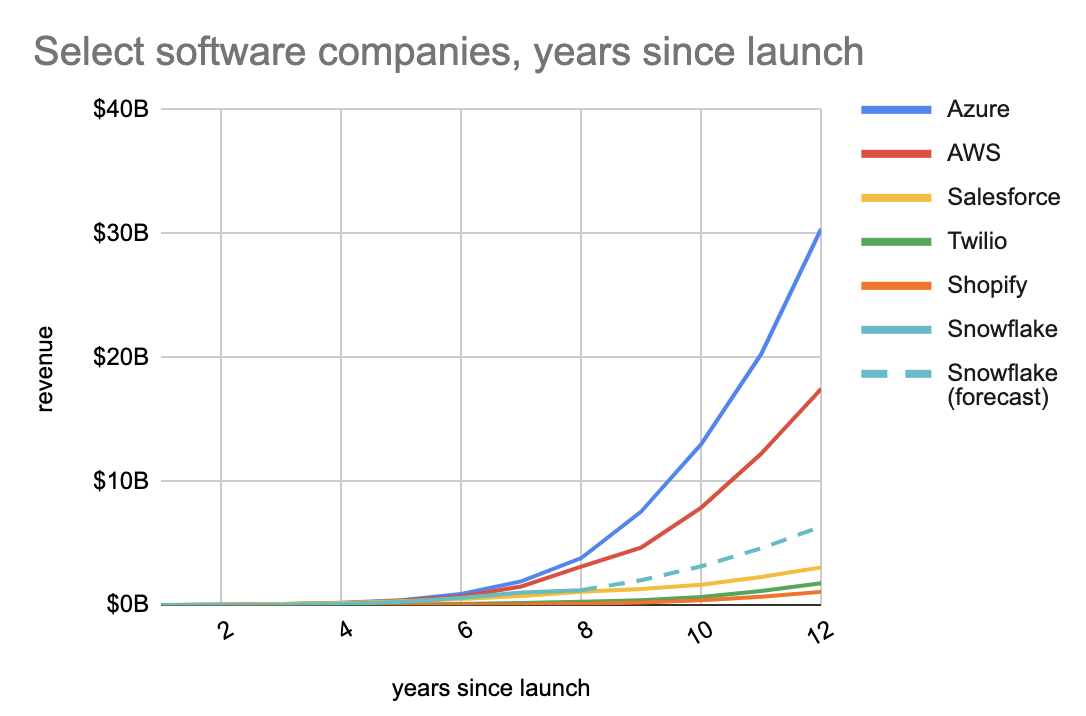

Azure a atteint un résultat d’exploitation de 10 milliards de dollars au début de 2019, neuf ans seulement après son lancement. C’est plus rapide que AWS, qui est devenu disponible au public en 2006 et a atteint un résultat d’exploitation de 10 milliards de dollars en 2016, et que GCP, qui a été lancé en 2009 et a atteint un revenu de 10 milliards de dollars en 2020.

Revenus comparatifs entre Azure (Microsoft) et AWS (Amazon) depuis leur lancement

Aujourd’hui, Azure est un monstre au chiffre d’affaires de plus de 30 milliards de dollars et possède plusieurs contrats avec un TCV (Total Contract Value) de plus de 100 millions de dollars avec certaines des plus grandes entreprises américaines. Et bien que Microsoft ne présente pas séparément les marges d’Azure, c’est une activité intéressante à grande échelle : AWS a des marges d’exploitation de 30 % et représente la majorité du revenu net d’Amazon.

Dans les années 2020, Azure alimenta la majeure partie de la croissance de l’entreprise. Azure a donné à Microsoft ce dont il avait besoin : une nouvelle vague sur laquelle surfer.

Azure est-il le produit B2B le plus rapide de tous les temps à atteindre 10 milliards de dollars de revenus ? Azure fait sérieusement de l’ombre aux entreprises de logiciels qui ont connu la croissance la plus rapide au cours des 25 dernières années :

Revenus comparatifs entre différents logiciels B2B depuis leur lancement

La croissance extraordinaire des entreprises d’infrastructure dans de cloud n’a pas été suivie de près parce que 1) les principaux acteurs n’étaient pas des entreprises financées par des fonds de capital-risque ou même des entreprises autonomes, et 2) GCP, AWS, Azure ont tous été très discrets sur leur croissance initiale, la mettant dans la catégorie des « autres » revenus pour masquer la croissance époustouflante du segment. L’histoire de la croissance vertigineuse du cloud computing n’a été largement comprise qu’au cours des deux dernières années.

Malgré la domination de la marque AWS dans le domaine du cloud computing, Azure constitue une véritable menace. Si AWS reste le leader du marché, il a maintenu une stagnation de ⅓ de la part de marché du cloud, alors que Microsoft a doublé depuis 2017 et connaît une croissance plus rapide qu’AWS et GCP.

Le fait que Microsoft était une entreprise de PC et qu’Amazon était un détaillant web montre que l’endroit où vous avez commencé n’a presque aucune importance. Ce qui compte, c’est que vous ayez surfé sur la croissance du marché du cloud. Microsoft a peut-être trop d’enjeux et de tractations en interne pour reconnaître qu’elle est en train de devenir la société Azure, mais cela devrait être clair d’ici la fin des années 2020.

Satya vs. Gates

Le grand public non, mais l’Histoire accordera à Satya Nadella le mérite d’avoir réinventé Microsoft via Azure, en particulier après les années moroses sous Steve Ballmer.

Un meilleur cadre pour comprendre le leadership de Microsoft est l’Empire romain. Naturellement, Gates est Romulus. Nadella est plus proche d’Auguste : sans aucun doute un grand empereur, mais pas un bâtisseur. Le qualifier de visionnaire est peut-être trop généreux, mais à l’échelle de l’Empire romain vers 27 avant J.-C., des différences marginales d’un souverain à un autre peuvent avoir un impact énorme sur les résultats de la civilisation.

Il ne fait aucun doute que Nadella a été un PDG exceptionnel. Il est très attentif à la culture : son super pouvoir a été de transformer Microsoft d’une culture du « non » en une culture du « oui ». En débloquant les cadres dans toutes les divisions, Microsoft a connu une nouvelle accélération à la fin des années 2010, pour remettre toutes les feux au vert aujourd’hui.

Si le philanthrope Gates a la cote, l’homme d’affaires Gates n’a plus la cote depuis sa fameuse défaite antitrust en 2000, United States vs. Microsoft Corp, où il s’est fait descendre pour avoir installé d’office Internet Explorer avec Windows. Mais n’oublions pas l’empire qu’il a construit : au moment où il a quitté l’entreprise, Microsoft avait un chiffre d’affaires de plus de 20 milliards de dollars et des millions d’utilisateurs.

Nadella a hérité d’un costume d’homme de fer qui définit aujourd’hui Microsoft : la distribution aux entreprises, la confiance des utilisateurs et le talent des ingénieurs. Le succès d’Azure est le résultat d’un grand leader qui a su tirer parti d’une opportunité latente. Maintenant que nous savons que Microsoft est capable de faire de nouvelles vagues sous la direction de Nadella, nous pouvons explorer d’autres opportunités latentes pour étendre l’empire Microsoft.

La route des 10 billions (10 000 milliards)

Avec la bonne stratégie et la bonne exécution, Microsoft peut devenir la première entreprise à valoriser 10 billions de dollars

Voici les forces en présence : 130 milliards de dollars en cash. 2,3 billions de dollars de capitalisation boursière. Une distribution inégalée dans toutes les entreprises de l’industrie numérique. Et bien entendu, 96 000 ingénieurs talentueux.

Microsoft possède de puissants actifs incorporels. Par rapport au reste des GAFAM, c’est peut-être le seul acteur bénéficiant d’une certaine immunité antitrust. Ceci est quelque peu structurel : les marchés des logiciels sont moins monopolistiques que l’Internet grand public. Même sa branche d’activité à la croissance la plus rapide, Azure, ne détient que 19 % de part de marché (AWS est à ~30 %) – bien en deçà de toute définition légale du monopole. Avec des liquidités et des capitaux propres presque illimités, ainsi qu’une certaine immunité antitrust, Microsoft devrait pouvoir faire des acquisitions.

Il existe également une stratégie de « croissance » d’ingénierie financière qui apaisera probablement les actionnaires. Tim Cook, par exemple, a commencé à racheter des actions fin 2012 après avoir pris la tête de l’entreprise en 2011, et rachète désormais régulièrement ~20 milliards de dollars d’actions par trimestre. Le cours de l’action Apple a été multiplié par plus de 10 depuis l’arrivée de Cook. Il n’est pas surprenant que Microsoft ait commencé à augmenter agressivement ses rachats d’actions en 2014, l’année où Nadella est devenu PDG.

Microsoft vient de montrer ses ambitions avec le rachat d’Activision Blizzard, géant des jeux vidéo, pour 69 milliards de dollars (un montant record pour le secteur).

Sur le chemin des 10 000 milliards de dollars, nous pouvons explorer quatre nouvelles vagues sur lesquelles Microsoft peut surfer : la démographie, les données, les développeurs et la profondeur.

Les données démographiques élargissent le TAM (Technical Account Manager) de Microsoft

Les produits de Microsoft sont omniprésents dans le classement Fortune 5000, mais brillent par leur absence dans deux segments en pleine croissance : 1) les jeunes utilisateurs, et 2) les entreprises technologiques en pleine croissance. Seuls 18 % des utilisateurs de Teams ont moins de 35 ans. Ce sont les clients de l’entreprise du futur. Microsoft n’a pas réussi à capter le mouvement de libre-service qui a débloqué les jeunes et propulsé de nombreuses « decacorns » de la productivité au cours des cinq dernières années.

En acquérant des entreprises aux caractéristiques démographiques complémentaires, Microsoft peut reconquérir ces segments. Il existe toute une série de produits de type Office qui sont distribués auprès d’un public jeune et technophile, comblant ainsi les lacunes de Microsoft au cours de la dernière décennie :

Airtable : Airtable est un CRM léger + Excel, avec une certaine automatisation par-dessus. Microsoft n’aurait pas besoin d’acquérir Airtable s’il développait plus d’intégrations Excel et améliorait l’UX, mais il est coincé dans un dilemme d’innovateurs et ne peut pas aliéner sa base d’utilisateurs Excel existante. Un produit complémentaire autonome dispose de plus de degrés de liberté pour capter la prochaine génération d’utilisateurs de saisie de données.

Notion : Pour simplifier à l’extrême Notion à sa démographie, c’est Office 365 pour les personnes de moins de 35 ans. Au minimum, Office devrait aspirer à la facilité d’utilisation de Google Docs (Office 365 pour les moins de 45 ans), mais viser les étoiles pourrait les aider à atterrir dans les nuages.

Miro : Cela pourrait représenter une toute nouvelle ligne de produits de la suite Office – le tableau blanc numérique. Toutes les entreprises ont commencé à utiliser le tableau blanc numérique pendant le COVID, qui est probablement un élément permanent dans un monde distant et distribué.

L’acquisition de ces sociétés permettrait de capter les jeunes utilisateurs d’outils de productivité dont Microsoft a besoin pour assurer le succès d’Office dans les années 2020. Étant donné les expériences distinctes des utilisateurs, il est peut-être préférable de garder les produits indépendants, mais de les proposer dans le cadre de la suite Office de base. Cela rendra Office attrayant pour un public plus large, réduira son coût d’acquisition de clients et élargira le marché adressable de Microsoft.

Microsoft doit également investir dans la démographie depuis l’intérieur : de jeunes ex-employés de start-ups pourraient soutenir une approche ascendante de la création de produits destinés à un public jeune. Selon LinkedIn, Microsoft recrute moins de jeunes diplômés que Facebook et Google. Elle compte également beaucoup moins de jeunes VP et directeurs (<10 ans d’expérience) que Facebook et Apple. En d’autres termes, il y a relativement peu de jeunes responsables chez Microsoft. En donnant du pouvoir à la nouvelle garde, Microsoft peut aider ses produits à s’épanouir auprès des Millennials et de la Gen Z.

Les développeurs devraient aimer Azure

Azure est sans aucun doute un business monstre, mais il n’a pas la côte parmi la nouvelle génération de développeurs. Sans eux, Azure sera coincé avec des ventes condamnées à décroître. En fait, l’impopularité de Microsoft auprès des développeurs a commencé dans les années 1990 : les documents d’Halloween de 1998 montrent l’antagonisme de Microsoft envers Linux et l’open source, qui les hantera pendant des décennies.

Microsoft s’est rendu compte de ce faux pas, et rattrape le temps perdu : Nadella a affirmé que « Microsoft ❤️ Linux » en 2015, a acquis GitHub en 2018 dans une acquisition fracassante de 7,5 milliards de dollars, et Azure a un support Linux profond (la moitié des charges de travail Azure fonctionnent sous Linux).

Mais posséder GitHub ne se traduit pas immédiatement par de jeunes développeurs qui aiment Azure. La tâche de Microsoft est d’exploiter avec élégance son nouvel amour des développeurs. Mais vous ne pouvez pas forcer l’amour, comme Google essaie d’imposer Meet à ses utilisateurs peu méfiants. Microsoft a besoin d’un support OSS plus approfondi et d’outils de développement avant de pousser les utilisateurs vers Azure.

En d’autres termes, Azure a besoin d’une adoption organique pour pénétrer pleinement l’entreprise. GitHub jouit d’une certaine crédibilité auprès des développeurs, mais son utilisation principale se fait via son outil de ligne de commande, où pousser Azure n’est pas naturel. La vente croisée de l’infrastructure cloud en aval passe par la maîtrise de l’expérience du développeur au niveau de l’IDE ou du terminal.

Microsoft propose désormais une nouvelle génération d’IDE (environnement de développement) via Codespaces, mais les IDE sont très fragmentés. Il est intéressant de s’attaquer à la longue traîne des IDE – ils ont tendance à être des entreprises autonomes fragiles, mais ils augmentent la part d’esprit des développeurs et offrent une rampe d’accès à Azure. L’acquisition de Replit vaut également la peine d’être explorée étant donné son positionnement fort parmi les jeunes développeurs qui sont encore malléables.

Les données renforcent les produits de base de Microsoft

Les feuilles de calcul ont été l’application phare de l’informatique de gestion, et Microsoft Excel a fini par dominer le marché. Il a créé une génération d’analystes de données et d’experts financiers. Pendant des décennies, Excel a été le meilleur store de données d’entreprise de sa catégorie.

Mais en soutenant le médian, Microsoft a perdu la frontière. Les outils de productivité moderne comble le vide laissé par le blocage de l’innovation de Microsoft Excel. La faiblesse de l’interface utilisateur a fait place à Airtable et Asana. La faiblesse des données primitives a fait place aux applications modernes basées sur CRUD (Create, Read, Update, Delete). La faiblesse de la personnalisation et des intégrations a fait place aux startups de logiciels verticaux. La faiblesse de la collaboration a fait place à Google Sheets. La faiblesse de l’architecture back-end et de l’interopérabilité a fait place à la pile de données moderne. Au lieu de réaliser le potentiel de sa plateforme, Excel est resté une excellente application.

Microsoft possède de nombreux éléments qui peuvent théoriquement soutenir l’analyste de données moderne – l’entreposage de données grâce à Synapse, le pipelining de données grâce à Data Factory, la visualisation grâce à PowerBI. Mais les équipes modernes ne choisissent pas Microsoft, elles optent pour la pile de données moderne de Fivetran + dbt + Snowflake.

Y a-t-il une chance que Microsoft puisse les convaincre ?

Même au sein de la suite de produits existante de Microsoft, il existe d’énormes possibilités de s’approprier les données des clients. Tout d’abord, Microsoft est l’une des entreprises les mieux placées pour concurrencer Salesforce. Dynamics, le produit CRM de Microsoft, n’est qu’une infime partie de ce qu’il pourrait être. Microsoft dispose de l’atout le plus stratégique dans le domaine des ventes et du marketing, LinkedIn, et de l’infrastructure technologique nécessaire pour perturber Salesforce.

Microsoft a la possibilité de devenir la source de vérité pour les données des clients grâce à Azure, ce qui la rendrait indispensable à tous les logiciels d’entreprise. Si Microsoft convainc les clients de stocker leurs données clients dans un datacenter Azure (enrichi par les données de LinkedIn) plutôt que dans un CRM, alors le CRM devient une simple fenêtre par laquelle les entreprises accèdent aux données clients. D’autres applications commerciales seraient alors construites sur Azure, et non sur Salesforce. Si Microsoft sépare le CRM du système d’enregistrement des données clients, il banalise son complément (qui sera le sujet d’un prochain article) pour défaire Salesforce.

Approfondir est la voie à suivre par Microsoft pour conquérir de nouveaux marchés

Une grande partie de l’histoire de Microsoft suggère que ses lignes de « produits défensives » ont moins de succès : Bing vit dans l’ombre de Google, Surface vit dans l’ombre de l’iPad, Skype vit dans l’ombre de Zoom.

Mais ces lignes de produits tentaient de compenser les faiblesses de Microsoft dans l’Internet grand public, et non ses forces dans l’entreprise. Lorsque Microsoft s’appuie sur sa distribution aux entreprises, même de manière défensive, il gagne.

Si j’étais responsable de la stratégie produit de Microsoft, j’envisagerais sérieusement de concurrencer toute entreprise de logiciels qui atteint 100 millions de dollars de chiffre d’affaires. Compte tenu de sa noble mission et de sa vision alimentée par l’IA, Microsoft est peut-être trop fier pour cloner de simples produits SaaS. Mais Facebook a montré que le fait de copier impitoyablement les produits des nouvelles startups (ex: Snapchat, Tiktok, Clubhouse…) est une stratégie relativement efficace.

Permettre et encourager l’esprit d’entreprise en interne pour construire de nouvelles lignes de produits est un défi, mais si Azure a pu rattraper AWS alors qu’il était déjà à des centaines de millions de chiffre d’affaires, alors Microsoft peut le faire pour d’autres catégories également. Chaque produit supplémentaire bénéficie de la distribution de Microsoft, de sorte qu’une part de marché à deux chiffres dans ces catégories est presque garantie.

Au risque d’être impérialiste et démodé : en tant que plus grande entreprise de logiciels au monde, Microsoft devrait avoir un produit leader dans chaque catégorie significative de logiciels professionnels. C’était le cas dans les années 1990 (Windows, Office, Access, etc.). Dans les années 2010, la surface des logiciels d’entreprise s’est étendue trop rapidement pour que Microsoft puisse suivre dans chaque catégorie.

Microsoft rattrape son retard sur la plupart des marchés. Le développement interne de produits ne suffit donc pas – il doit être complété par des fusions et acquisitions. Quelques idées me viennent à l’esprit :

DocuSign : les signatures électroniques sont l’une des tendances séculaires les plus évidentes dans le domaine des logiciels, et DocuSign est le leader incontesté. Une acquisition pourrait être particulièrement rentable étant donné la capacité de Microsoft à intégrer le produit dans sa gamme de produits de productivité.

Figma : Étonnamment, Microsoft n’a pas de réponse à Adobe, bien qu’elle soit la plus grande entreprise SaaS au monde. Figma saisit à la fois les données démographiques et les opportunités de profondeur.

Zoom : Microsoft dispose de la fonction d’appel vidéo Teams, mais Zoom a des effets de réseau et est devenu la norme d’abord parmi les jeunes utilisateurs. Il s’agit d’une opportunité de gagner le marché des conférences Web et d’acquérir un public distinct de la base de clients actuelle de Microsoft.

Il ne s’agit pas d’exemples exhaustifs. Microsoft devrait faire un exercice de triage pour construire, acheter ou ignorer chaque entreprise de l’indice Bessemer Cloud. L’intégration de nouvelles entreprises de logiciels dans le moteur de distribution de Microsoft stimule immédiatement leur croissance, ce qui signifie que Microsoft peut se permettre de payer des prix supérieurs à ceux du marché pour d’excellents produits. À mesure que Microsoft est en concurrence sur de nouveaux marchés de logiciels, elle élargit son TAM (Technical Account Manager), réduit son coût des ventes et obtient une nouvelle vague sur laquelle surfer.

Gaming

Les jeux ne s’intègrent pas parfaitement dans la stratégie, de sorte que le chemin vers les 10 milliards de dollars peut ne pas sembler totalement cohérent. Mais c’est là la véritable leçon : elle n’a pas besoin de l’être. Microsoft est avant tout un holding. Les nouvelles acquisitions et les nouveaux produits n’ont pas besoin d’être rentables dans leur ensemble, mais plutôt pour une filiale.

Dans le contexte des jeux, Blizzard contribue à créer des effets de réseau pour les 25 millions d’abonnés de Game Pass, et la mise à l’échelle permet d’éviter que le développement des jeux ne devienne une activité axée sur les hits. Aujourd’hui, Microsoft est la plus grande entreprise américaine de jeux vidéo – il est préférable que les États-Unis détiennent notre avenir en matière de jeux plutôt que la Chine. Le jeu est apparemment distinct de son avantage pour les entreprises, mais Microsoft est un conglomérat.

10 billions de dollars : Microsoft a tout à perdre

Étant donné que sa part de marché pour ses principales lignes de produits est beaucoup plus faible que celle du reste des grandes entreprises technologiques, le chemin vers les 10 billions de dollars est beaucoup plus entre les mains de Microsoft qu’entre celles des autres acteurs. Que peut réellement faire Google pour accroître sa part de marché ? Il a déjà gagné la guerre du Search. Microsoft a de nombreux leviers de croissance à actionner.

Pour devenir la première entreprise dont le chiffre d’affaires atteint 10 000 milliards de dollars, il faudra procéder à des fusions et acquisitions agressives et développer des produits dans toutes les catégories, mais aussi faire preuve d’un peu d’orgueil pour concurrencer directement les marchés émergents du logiciel. Microsoft dispose du capital, du talent et de la distribution nécessaires pour y parvenir.

La croissance à cette échelle est sans précédent, mais l’abondance d’opportunités à travers sa gamme de produits suggère que le chemin vers les 10 billions de dollars est à portée.

Leçons pour les startups

En tant que plus grande entreprise technologique du monde, Microsoft peut sembler ne pas avoir de leçons applicables aux startups. Mais la ré-accélération de l’entreprise dans les années 2010 et son cheminement vers les 10 000 milliards de dollars nous renseignent sur le pouvoir des courbes en S, des produits composés, des fusions et acquisitions et des avantages du second entrant sur un marché.

La sur-exécution du marché

L’exécution est essentielle, mais suivre une courbe en S est la voie à suivre pour gagner dans la technologie.

Steve Ballmer est souvent critiqué pour les mauvaises performances de Microsoft dans les années 2010. Sans aucun doute, il n’était pas aussi exceptionnel que Gates, et la culture de l’entreprise a stagné. Mais le véritable défi était d’ordre catégoriel : Les ventes de PC décéléraient, alors que Microsoft misait sur leur croissance. La réorientation de l’entreprise vers la croissance de l’infrastructure cloud et des logiciels d’entreprise (pour laquelle Ballmer doit recevoir un certain crédit) a redonné vie à Microsoft.

Les fondateurs sont le seul facteur déterminant du succès d’une startup. De grands fondateurs sont nécessaires mais pas suffisants. Les grandes thèses sur les produits et les secteurs à croissance rapide constituent de plus en plus le véritable goulot d’étranglement.

Soyez entreprenant

Faites des acquisitions lorsque vous disposez de beaucoup de liquidités et de capitaux propres. Nadella semble en être conscient, compte tenu de ses antécédents relativement agressifs en matière de fusions et d’acquisitions. Le chemin vers les 10 000 milliards de dollars nécessitera une accélération du rythme des fusions acquisitions : même l’acquisition de Blizzard pour 68,7 milliards de dollars ne représente que 3 % de la capitalisation boursière de Microsoft.

Comme la surface des nouveaux marchés de logiciels plafonne, la technologie va passer à une ère de consolidation. Les fusions et acquisitions de startups deviendront un élément essentiel de la croissance – pensez aux périodes de rollup pour le pétrole, les télécoms et le câble. Les startups en phase avancée qui ont une forte valorisation devraient envisager les fusions et acquisitions de manière beaucoup plus agressive.

Les produits composés gagnent

Dans les années 2010, le dégroupage était logique car l’adoption des logiciels dépassait la capacité des entreprises de produits unifiés comme Microsoft à créer des logiciels. Si ce rythme est inversé, verrons-nous un dégroupage ?

La question classique pour les sociétés d’investissement en capital-risque est de savoir si les entreprises en place peuvent copier la technologie de la startup avant que celle-ci soit prête. Au cours des 20 dernières années, la réponse a presque toujours été négative – les startups ont atteint une vitesse d’essaimage suffisamment rapide et dans tous les secteurs, pour se mettre à l’abri du pouvoir de distribution des opérateurs historiques.

Mais ne vous y trompez pas : il existe un véritable effet de regroupement dans le domaine des logiciels. Voir la thèse de Parker Conrad sur les startups composées, qui se déroule en temps réel via Rippling. Office 365 a ses faiblesses, mais c’est un produit véritablement composé – Microsoft Teams, par exemple, a dépassé Slack, la coqueluche de la Silicon Valley, trois ans seulement après son lancement.

La puissance de l’offre groupée n’a peut-être pas été évidente au cours des 20 dernières années, car il y avait tellement de surface à couvrir – chaque solution ponctuelle avait un plafond élevé avant que les opérateurs historiques ne la copient. Mais la force de l’offre groupée deviendra beaucoup plus évidente à l’avenir. La fatigue des outils et la tendance à la simplicité sont des forces de plus en plus puissantes.

Le pouvoir des ventes croisées

Microsoft est déjà présent dans tous les départements informatiques des 1000 plus grandes entreprises. Il est donc beaucoup plus facile de vendre de nouveaux produits qu’à partir d’un démarrage à froid. Une myriade de produits suggère un manque de concentration, pourtant Microsoft est plus rentable que tous les GAFAM – c’est le pouvoir de la vente croisée.

Marc Benioff l’a déjà bien compris : Salesforce réalise aujourd’hui plus de chiffre dans le service à la clientèle que dans son produit CRM de base, et s’attaque maintenant au marketing et à l’analyse.

La sagesse de la Silicon Valley veut que l’on se concentre sur un seul produit et un seul marché. Ballmer a fait l’inverse et a construit des produits dans plusieurs catégories. C’était la bonne stratégie, mais dans la mauvaise décennie : les ventes croisées placent Microsoft dans une position unique pour les années 2020, où l’antitrust est plus menaçant que jamais. Je préfère détenir 30 % de parts de marché dans de nombreuses catégories plutôt que d’être réglementé à mort en tant que monopole (coucou Facebook 👋)

Par définition, la vente croisée profite davantage aux entreprises en place qu’aux startups. Mais elle étaye également la stratégie des startups : si vous avez un CAC plus faible sur la vente de produits supplémentaires a votre base de clients existante, il est avantageux de construire une suite de produits approfondie avant de vendre horizontalement.

L'avantage du premier arrivé est surfait

Azure est une véritable menace concurrentielle pour AWS, malgré ses quatre ans de retard. Nous l’avons également constaté dans le contexte des startups : Facebook a dépassé Myspace et Friendster, Ramp est désormais une réelle menace pour Brex, Modern Health est une réelle menace pour Lyra. Les seconds entrants court-circuitent la courbe d’apprentissage d’un nouveau marché.

Pour les premiers arrivés, la leçon est claire : ne vous reposez pas sur vos lauriers. Mais cela devrait également être encourageant pour les seconds venus : il y a probablement plus de place pour les nouveaux entrants que vous ne le pensez. Pensez au degré de concurrence dans d’autres secteurs comme le commerce de détail ou la finance : la technologie a beaucoup de place pour de nouvelles entreprises avant d’atteindre un point de saturation.

La tarification basée sur la consommation est un pari sur soi-même

La tarification basée sur la consommation est le modèle commercial le plus en phase avec les clients. Le contraire est tout simplement une mauvaise expérience client : pourquoi payer pour quelque chose avant de le recevoir, ou si vous risquez de ne pas l’utiliser du tout ? Il n’est pas surprenant que la plupart des entreprises à la croissance la plus rapide proposent une version de la tarification basée sur la consommation : AWS, Azure, GCP, Snowflake, Twilio, Scale.

Ce système peut sembler moins « sûr » que le SaaS pur, car le renouvellement des clients n’est pas garanti, mais il réduit les freins à l’adoption. La tarification basée sur la consommation est le meilleur moyen de parier sur la qualité de votre propre produit : elle aligne parfaitement le produit, le succès du client et les ventes. Si les clients s’engagent avec votre produit, tout le monde y gagne.

Le capital : une véritable douve

L’industrie technologique ne parle pas du capital comme d’une douve, probablement parce que cela profite à ceux qui ont déjà réussi. Mais Azure prouve que cela fonctionne : elle a dépensé des milliards pour réaliser des économies d’échelle, mais le prix à payer est un centre de profit d’une ampleur comparable.

Dans l’histoire récente des startups, l’ampleur du capital n’a souvent pas réussi à changer la trajectoire des entreprises : pensez aux tour de tables de SoftBank qui ont dérapé : WeWork et OneWeb. Même dans le cas d’Uber, une entreprise relativement bonne avec des économies d’échelle, le capital n’a guère aidé : les capitaux propres sont restés à peu près stables au cours des sept dernières années.

Peu d’entreprises ont la compétence nécessaire pour ingérer du capital à échelle réelle. Quand cela fonctionne, cela peut vraiment fonctionner fort. La série C de DoorDash, d’un montant de 535 millions de dollars, l’un des premiers méga-tour de table de la Silicon Valley, constitue une étude de cas extraordinaire : l’entreprise a rapidement gagné plus de 50 % de parts de marché et était prête à s’emparer de l’expansion du marché de la livraison de nourriture pendant le COVID.

Le succès des mégaprojets peut être difficile à voir lorsqu’il se produit au sein de grandes entreprises. Azure et AWS sont deux des mégaprojets les plus réussis de ce siècle, mais ils ont été cachés au public pendant des années, nichés au sein de sociétés beaucoup plus grandes. Starlink, le réseau mondial d’Internet par satellite, n’est possible qu’à l’échelle de l’activité principale de lancement de SpaceX, mais pourrait être l’un des mégaprojets les plus réussis de notre époque.

Conclusion

Alors, qu’est-ce que Microsoft ? C’était la société Windows dans les années 2000, elle est devenue la société Office dans les années 2010, et elle est en train de devenir la société du cloud dans les années 2020. Elle est la somme de ses principaux avantages : la distribution aux entreprises, la confiance des utilisateurs et un tourbillon de talents en ingénierie.

Avec ces avantages en main, je parie que Microsoft sera la première entreprise valorisé à 10 000 milliards de dollars. Azure à lui seul peut générer des centaines de milliards de dollars de revenus et serait l’une des plus grandes entreprises indépendantes au monde aujourd’hui. Pour atteindre un chiffre d’affaires de 1T$, il faudra une expansion impitoyable à travers les produits et les fusions et acquisitions sur tous les marchés du logiciel.

Et dans le contexte des startups, Microsoft est un trésor d’enseignements : il nous enseigne le pouvoir de la distribution, du regroupement de produits, des fusions et acquisitions et de la croissance composée.

Pour aller plus loin :

→ AWS, Microsoft et Google Cloud : des revenus au firmament chez Le Monde Informatique